こんにちは。林FP事務所の林です。

今回、医療保険の見直しについてメルマガ読者の方からご質問をいただきましたので、お答えしたいと思います。

動画で学びたい方はこちら

ご質問内容と基本の考え方

ご質問はこちらです。

はじめまして。

昨日からメルマガを読ませて頂いております。

ワクワクしております。拝見させて頂く切っ掛けは、私53歳、主人51歳です。

医療保険の見直しを考えております。(現在私8000円、主人7000円の75歳払込終身医療保険に加入しております。)

高額療養費制度があるので、一層の事保険無しで投資信託をした方がイイのか?と迷っております。

迷いがあるのは、高額療養費制度は近年改正があり金額も上がってきています。この制度が無くなってしまったらっと思うと、なかなか解約に踏み切れないでおります。

まだ、若ければ保険無しでと思うのですが….林先生のご意見をお聞かせ下さい。

どうぞ宜しくお願い致します。(メルマガ読者K様より)

50代のご夫婦で医療保険に加入されているということですね。

まず、高額療養費制度についてご存知であるということが素晴らしいです。一歩進んでいらっしゃるということですね。高額療養費制度が上がってきているというのはつまり、「自己負担の上限額が上がってきている」ということを指していらっしゃると思われます。

まず、ご質問にお答えする前に、基本となる考え方を説明しておきますね。

1.(医療保険に限らず)保険の原則

- 万一の場合に備えるものであるということ つまりレアケースに対する備えであるということ

- 自らの蓄えで賄えない出費に対し備えるものであるということ

を念頭に置くことです。その備えの為のコストとして保険料がかかるということになります。

2.投資信託と保険は別の事柄として考える

それぞれがその方にとって「必要かそうでないか」と考えるのが基本です。

確かに、保険を掛けなければその分の保険料は浮いてくるので、その分を投資に回すということも実際にはできます。しかし保険の替わりに投信という考え方ではなく、投資信託、保険それぞれの特徴や目的を踏まえた上で、個別に必要かどうかの判断をするべきであると考えます。

当然ケースによって、どちらも必要という場合もありますし、どちらも必要でないという結論に至ることもあるでしょう。

医療保険の見直しの判断はどうする?

今回のご質問者様のケースで考えます。

支払う保険料を月額15,000円(お二人分)とします。

これから支払う期間は 75歳(払込満了年齢)-51歳(現在の年齢)→23年間です。

すると、これから支払う保険料の総額は 15,000円×12ヶ月×23年→ 414万円 になります。

この414万円で、ご夫婦お二人分の高齢時医療費が賄えるかどうか、が医療保険加入継続の判断基準となります。

もしこの額で賄えそうと判断できるのであれば、保険の必要性は低いと考えられます。

つまり、この場合であれば、414万円を現金で持つ か 医療保険の権利で持つ かを選択するということになるのです。

もし414万円でお二人の医療費がまかなえるということであれば、わざわざ医療保険という権利に転換する必要はありません。

権利に転換すれば保険料以上の保険金が出る可能性もありますが、そうなる確率は低いといえます。また、現金で持っていれば、医療費がかからない場合には医療費以外にも使えます。現金は汎用性が高いということも念頭に置いて判断していただければ良いでしょう。

しかしどうしても医療保険に加入していないと不安ということであれば、比較的廉価な医療共済やお勤め先の団体保険を検討してみてはいかがでしょうか。

高額療養費制度とその変化

ご質問で高額療養費制度の変化について言及されていました。

確かに、高額療養費制度は変更されていますし、今後も制度改正の可能性はあります。

しかし、その傾向を見ていると、収入の多い人から負担を増やしていくという動きなっています。ご質問者様の収入状況がわからないのですが、それほど過剰に心配されるようなことはないかと思います。

※※高額療養費制度について※※

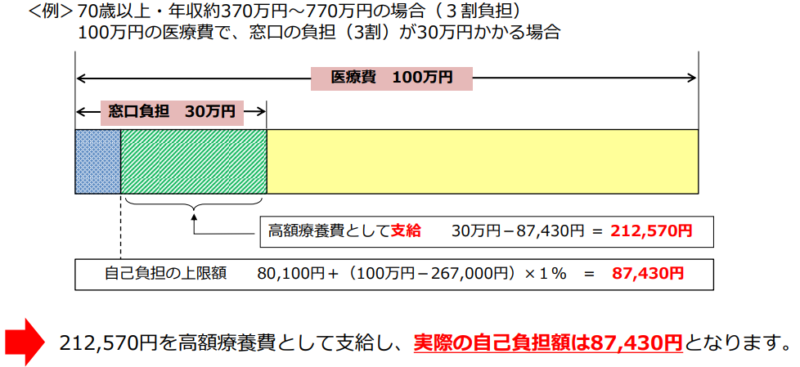

「高額療養費制度」は医療機関などに支払った1か月間の医療費の自己負担額が上限額を超えたときにその超えた分を支給する制度です。また複数回支給があった場合や世帯内で複数人が医療費を支払った場合に更に負担を軽減できる仕組みもあります。

イメージはこちらです。

)

支給は自動でされるのではなく、自分が加入している公的医療保険機関に申請が必要です。ですので、制度内容を知っておくことはとても大切です。

自己負担の上限額は、70歳以上の方、69歳未満の方で大きく内容が分かれ、それぞれに収入によって額が定められています。

今回のご質問では、70歳以上の方の上限額が平成29年8月、平成30年8月と2回に渡って変更された点を挙げられているのではないかと思います。この変更で大きく上限額が変更になったのは現役並所得のうち、課税所得380万円以上の方になりますので、収入が多い方から自己負担が増える傾向にあるということが言えます。

詳しく知りたい方はこちらをご参照ください。

若い時の保険は要る?要らない?

若い時は比較的健康に過ごせるケースが多く、若い時には保険は不要と思われる場合が多いようですが、実はそれは逆なのです。

先ほどの保険の基本をおさらいしてみましょう。

- レアケースの事態に備える

- 自分の蓄えでは賄えない額を備える

のが目的ということでしたね。

これを「若い時」という状況に当てはめてみると

- 健康に過ごせる場合が多いので、医療費に困るほどの病気になるのはレアケース

- 働き始めてから時間が経っていないので貯蓄が少ないケースが多い

と、保険加入への価値は比較的高いのではないでしょうか。しかも若い時に加入すればその分保険料は低く設定されますので、若い時こそ保険を検討する価値があるように思われます。

投資の必要性へのアプローチ

次に、投資について考えるべき基本的なことをお伝えしたいと思います。

「戦略」と「戦術」をしっかりと分けて考える。ということです。

戦略とは、簡単に言えばライフプランニングに当たります。これからの予測や希望を見据えて、まずは投資そのものが必要かどうかを判断するということです。

その上で、投資が必要であると判断されたときにはじめて、戦術、つまりその手段を考えるという段階に進みます。例えばNISAやiDeCoを利用する、年齢的な制限があれば他の方法を検討するといったことになります。

この戦略・戦術の違い、考える順番を間違えないことが大切です。

しかし、現状ではどちらかというと、戦略の部分、人生全体の収支状況を見ずに、戦術に当たる制度などを積極的に考えてしまう傾向あります。

最近は多くの金融機関で投資商品や制度のおすすめをされているので、何か投資しなければと思ってしまいがちです。しかしそれは大きな誤解です。

まずは個々の人生設計、人生の収支状況を俯瞰的に見渡すことが前提にあることを覚えておきましょう。

そして、収支状況を確認してリスクを取る必要がないとわかった場合には、余計なリスクを取らないでおく、つまり投資はせずに過ごす選択も必要です。預貯金で生涯賄える、投資は不要であるということはとても良い状況なのです。

だからこそまずは「戦略」から考えるようにしていきましょう。

まとめ

医療保険の今後のご質問にお答えする形で、保険や投資への考え方の基本をお伝えしてきました。

- 保険と投資の必要性は別に考えましょう

- 医療保険がいるかどうかは、今後の保険料を現金で持つか保険で持つかで判断、選択しましょう

- 投資の必要性は、ライフプランから見極めよう

みなさまの参考になれば幸いです。