パートやアルバイトを始める時に仕事内容や給料以外で意識するべきことと言えば税金についてでしょう。

所得税はある金額まではかかりませんが、それを超えると支払う必要が出てきます。

そのラインを大きく超えるなら税金分を差し引いてもプラスになりますが、少し超えるくらいだと税金に支払う分得られる金額が減ってしまいます。

また、税金を支払うことよりも、税金に関する手続きがなんだか難しそうだから、税金がかかるラインを超えたくないという考えもあるでしょう。

そこで、この記事では税金がかかるパートの収入とそれに関連する控除や税金の計算方法について説明していきます。

パートやアルバイトのお給料は税金がかかるの?

会社員だけでなくパートやアルバイトの給料にも所得税という税金がかかります。所得税というのは、収入にかかる税金です。パートの給料は給与所得という種類の所得になります。

ただし全ての人に税金を納める義務があるわけではなく、年間の収入がある一定を超える場合に支払う必要が出てきます。

その一定の金額について、所得税の仕組みを説明しながら紹介していきます。

給与所得だけだと年間103万円から所得税がかかります。

説明をシンプルにするため、パートアルバイトの給与以外には収入が無い前提とします。

給与が年間103万円を超えると所得税がかかるようになります。この103万円という半端な金額は、給与所得控除の55万円と基礎控除の48万円を合計したものです。

給与所得控除と基礎控除とは何かについて、控除の説明と併せて説明していきます。

収入と所得の違い

控除について知るためには収入と所得の違いを理解する必要があります。

収入と所得のもととなる給料と給与について、それぞれ同じもののように使われることが多いですが、実は全くの別物です。

給与は、給料に残業代、ボーナス、手当を加えたものになります。所得税の計算に使われるのは給与ですが、パートアルバイトの場合、残業代などが支給されることが少ないため、同様の意味で使われることが多いです。

次に収入と所得の違いについてです。収入は受け取った給与の総額を表し、所得は収入から経費を差し引いたものとなります。

税金がかかるのは収入にではなく、所得に対してかかります。所得税という名称から考えれば理解しやすいでしょう。

それでは収入から差し引く「経費」とは何でしょう?パートアルバイトは自分の時間を労働力として提供するので、仕入れなどの経費はかかりませんが、その代わり「控除」が経費となります。

控除とは税金の負担を軽くするために収入から差し引かれる金額です。誰でも受けられるものから、状況や立場によって受けられるかどうかが変わるものまで様々です。

控除の一つである「給与所得控除」は給与額によって差引額が変わる控除です。

【給与所得控除(令和2年以降)】

| 給与額 | 給与所得控除額 |

| 180万円以下 | 給与額×40%-10万円 (55万円未満の場合は55万円) |

| 180万円超 ~ 360万円以下 | 給与額×30%+8万円 |

| 360万円超 ~ 660万円以下 | 給与額×20%+44万円 |

| 660万円超 ~ 850万円以下 | 給与額×10%+110万円 |

| 850万円超 | 195万円 |

表の右側にある給与所得控除額を収入から差し引いたものが所得になります。

例えば年収が200万円の場合、給与所得控除額は「収入金額×30%+80,000円」の式から「68万円」と計算でき、これを収入から差し引いた132万円が所得となります。

前の章で紹介した給与所得控除額の55万円というのは年収180万円以下の人に適用される最低金額ということも、この表から読み取れます。

なお給与所得控除以外にも控除はあるため、さらに所得税を下げることが可能です。

所得から引かれる控除について

所得から引かれる控除を所得控除といいます。パートアルバイトに関係のある中で代表的なものだと「基礎控除」と「医療費控除」があげられます。

基礎控除は誰もが受けられる控除で、金額は固定されており「48万円」になります。

所得税がかかる年収(103万円)のところでさらっと書きましたが、基礎控除の48万円と給与所得控除の最低額55万円は全ての人に共通するため、一般論としてよく紹介されるのです。

それに対して、医療費控除は全ての人に当てはまるわけではなく、一定の条件を満たす必要がある控除になります。

医療費控除は年間に支払った医療費から10万円を差し引いた金額です。年間で30万円の医療費を支払った場合、10万円を差し引いた20万円を医療費控除として申請することができます。

なお、保険により入院費などの補助があった場合には、その金額も医療費から差し引かなければなりません。

また、医療費として認められないものにも注意が必要です。例えば、美容目的の歯科治療、マッサージ、サプリメントなどは医療費控除の対象外となります。

税金はこうやって計算される

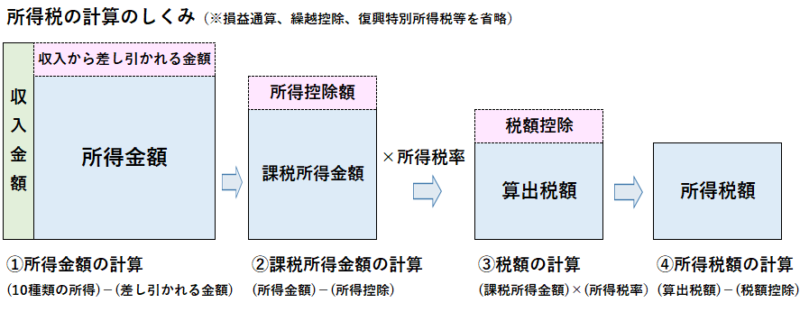

所得税の計算をするには、これまでに紹介した知識に加え、「課税所得」「税率」「税額控除」についての理解が必要です。

課税所得というのは、収入から全ての所得控除を差し引いたものです。具体的には、年収から給与所得控除額、基礎控除額の48万円や医療費控除額など全ての所得控除を差し引いた金額が課税所得になります。

それから所得税は累進課税であり税率は課税所得によって変わります。

また課税所得に税率を掛けたものが所得税になるわけではなく、課税所得の金額ごとに一定の控除を受けることができます。課税所得、税率、控除を課税所得の金額ごとにまとめたものが以下の表です。

【所得税の速算表(平成27年以降)】

| 課税所得 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超 ~ 330万円以下 | 10% | 97,500円 |

| 330万円超 ~ 695万円以下 | 20% | 427,500円 |

| 695万円超 ~ 900万円以下 | 23% | 636,000円 |

| 900万円超 ~ 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 ~ 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

課税所得と税率を掛けたものから控除額を引けば所得税が導き出されますが、実はこの税金額からさらに差し引ける控除があります。この控除を税額控除といいます。

所得控除との違いは、所得控除が所得から差し引かれるものであることに対し、税額控除は所得税から直接差し引かれるという点です。

税額控除で代表的なものに「住宅借入金等特別控除」があります。住宅ローンを利用し住宅の増改築を行った際に年末ローン残高の一部を税額控除として所得税から差し引くことができる制度です。

以上のことをまとめると所得税の計算式は以下のようになります。

「年収」-「所得控除」=「課税所得」

「課税所得」×「税率」-「(速算表の)控除額」-「税額控除」=「所得税」

まとめ

パートやアルバイトのお給料に所得税がかかるかどうかの目安となるラインは103万円です。

これは所得控除である給与所得控除の下限額である55万円と基礎控除の48万円を合わせた金額です。つまり所得控除の合計額を超えなければ所得税はかからないということです。

ただし所得控除には他にもあり、例えば医療費控除では年間で支払った医療費から10万円を引いた金額を所得控除に計上することができます。医療費控除の分、所得控除が増えるので、この場合、年収が103万円を超えていても所得税はかかりません。

仕組みを理解するのはやや難しいのですが、収入を得る前に是非チェックしておきましょう!

※この記事は一般的な税金の情報をもとにまとめたものです。個別の税金・税務に関しては税理士等の専門家や税務署等にお問い合わせください。